Dette er en del av månedsrapporten for kjøretøy og månedlig batterirapport i desember. Jeg vil trekke ut noen for din referanse.Dagens innhold er hovedsakelig å gi deg noen ideer fra den geografiske breddegraden, se på penetrasjonshastigheten til forskjellige provinser, og diskutere dybden av Kinas nye energibilpenetrasjonshastighet etter prissegment og posisjonering.

Informasjonen i tabellen nedenfor inkluderer hovedsakelig det totale markedsvolumet i november, og penetrasjonsratene for bensinbiler, HEV-er, PHEV-er og BEV-er.

▲Figur 1. Penetrasjonsraten for personbiler i Kina i november

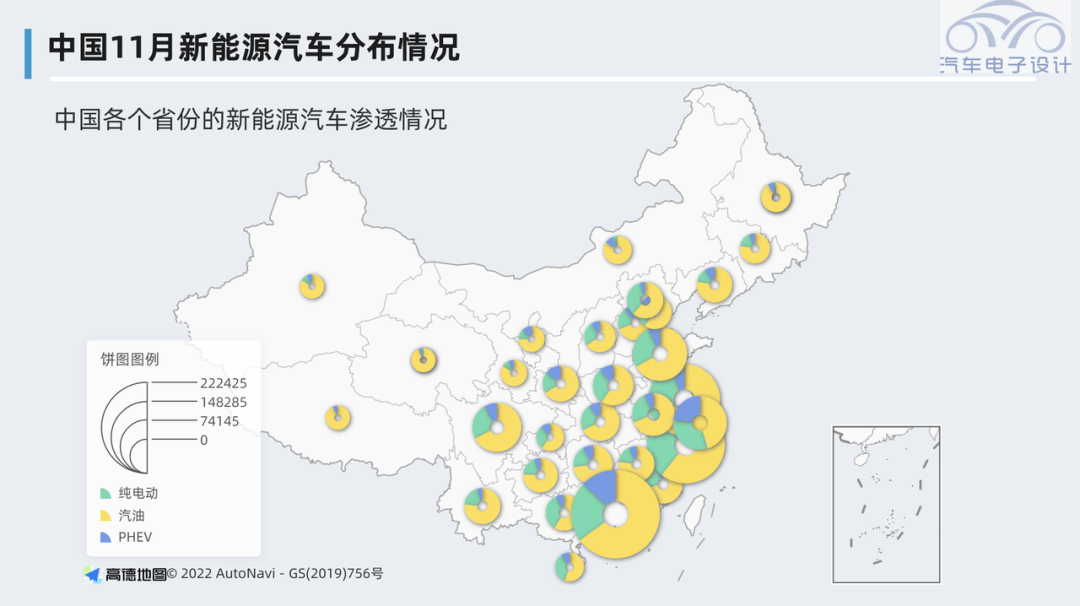

Hvis vi lager et sektordiagram over den totale mengden i geografisk breddegrad, kan vi visualisere penetrasjonshastigheten. Dette bildet viser Kinas nåværende bilsalg(sirkelstørrelse)og fordelingen av ulike typer. Jeg malte rene elbiler i grønt, plug-in hybriden er lakkert blå, og den gule delen er bensinbilen.

▲Figur 2. Permeabilitet etter region

Del 1

Underprissegment og klassifisering

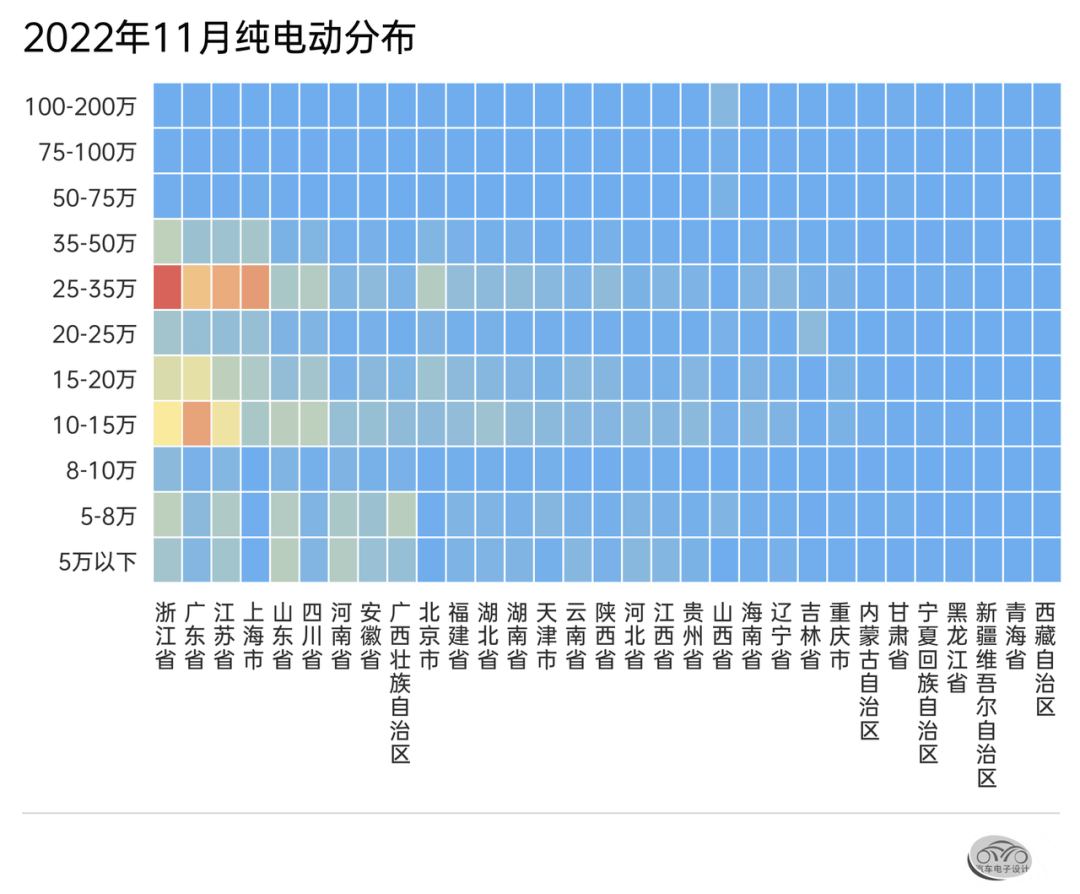

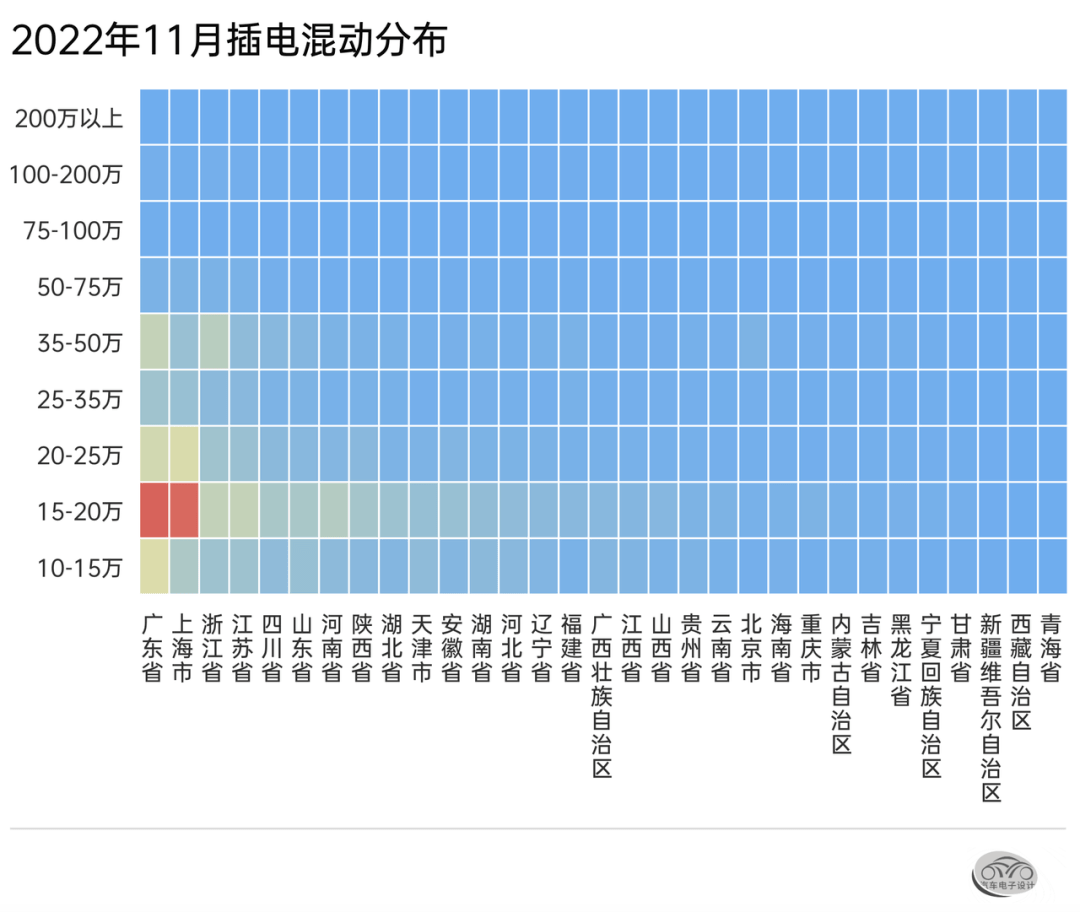

For å la alle bedre forstå penetrasjonssituasjonen, brukte jeg et kartesisk varmekart. Etter å ha listet BEV og PHEV, kan du se følgende bilder.

●Rent elektrisk

Ut fra de månedlige dataene er flere velstående provinser for tiden det grunnleggende markedet for Tesla og nye styrker, hovedsakelig inkludert Zhejiang, Guangdong, Acceleration og Shanghai.Samtidig har kunder i disse områdene også en åpenbar etterspørsel etter 100 000 til 150 000 yuan. Selvfølgelig har dette mye å gjøre med det generelle klimaet som er egnet for elektriske kjøretøy.

▲Figur 3.Fordeling av rene elbiler etter provins og prissegment

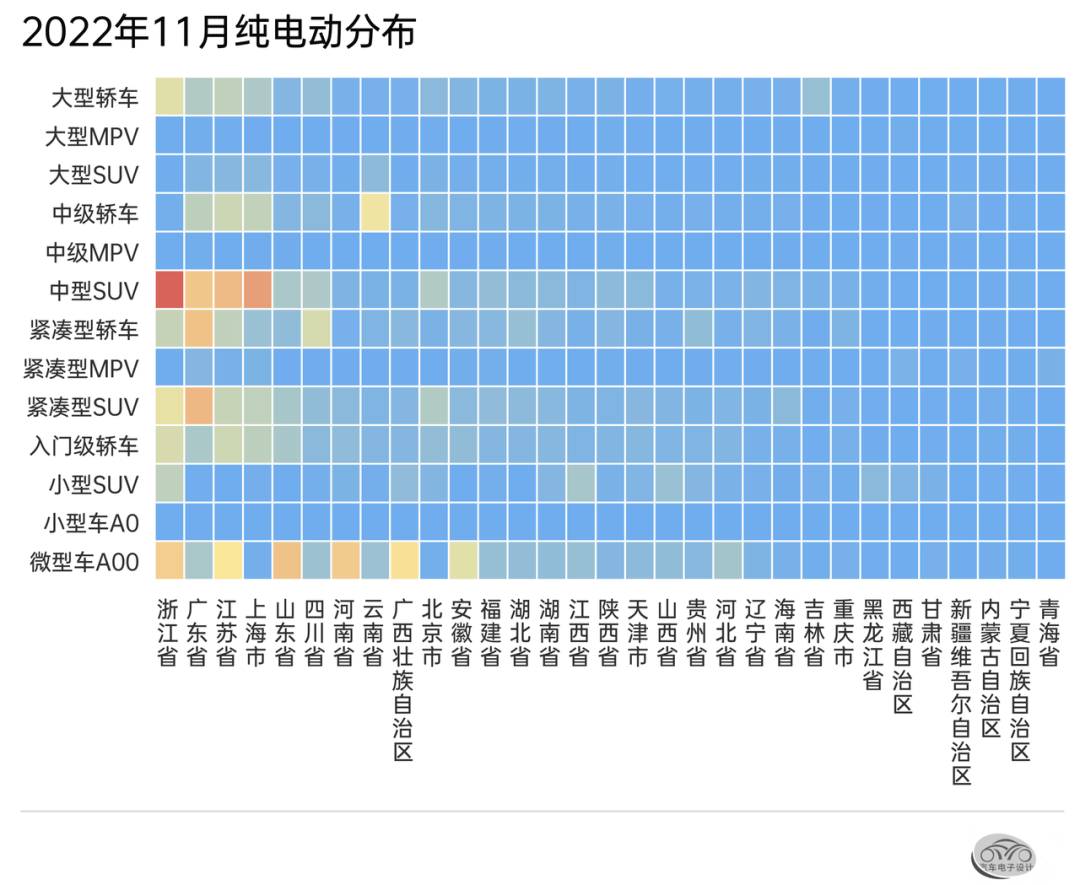

Tilsvarer prisen er posisjoneringen.Etter å ha delt opp ulike modeller, kan vi se situasjonen for modeller som tilsvarer ulike prissegmenter. Disse dataene lar oss fortsatt se den faktiske statusen til de nåværende modellene tydeligere.

▲Figur 4.Modellkart over rene elektriske kjøretøy

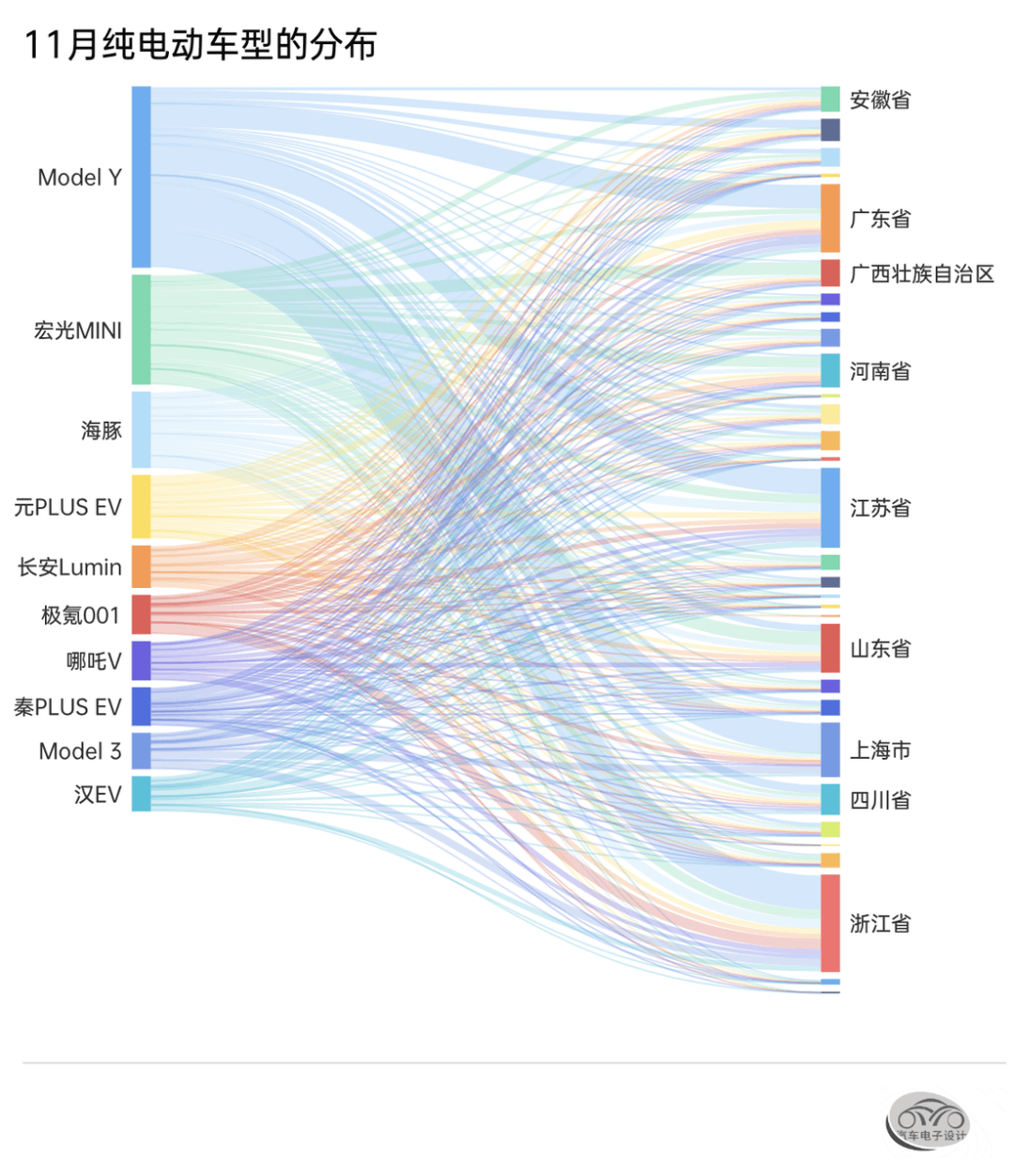

Fra disse to figurene kan den nåværende tilstanden til rene elektriske kjøretøy fortsatt sees. Hovedetterspørselen dreier seg om mellomstore SUV-er, kompakte SUV-er og miniatyr A00-kjøretøyer.Hvis vi lager en fordeling av de 10 beste modellene

▲Figur 5.De 10 beste rene elektriske kjøretøyene etter region

●Plug-in hybrid

Siden lisensplatene i Shanghai vil bli levert i desember 2022, haster den nylige leveringen av PHEV-er til denne tidsnoden, og situasjonen i Guangdong kan være lik.Ingen vet om byene som har gitt ut skilt vil fortsette å gi dem bort etter starten av 2023. Det er annerledes enn vi så for oss. For tiden leveres plug-in hybrider konsentrert, spesielt konsentrert.

▲Figur 6.Kontinuerlig levering av plug-in hybrider i 2022

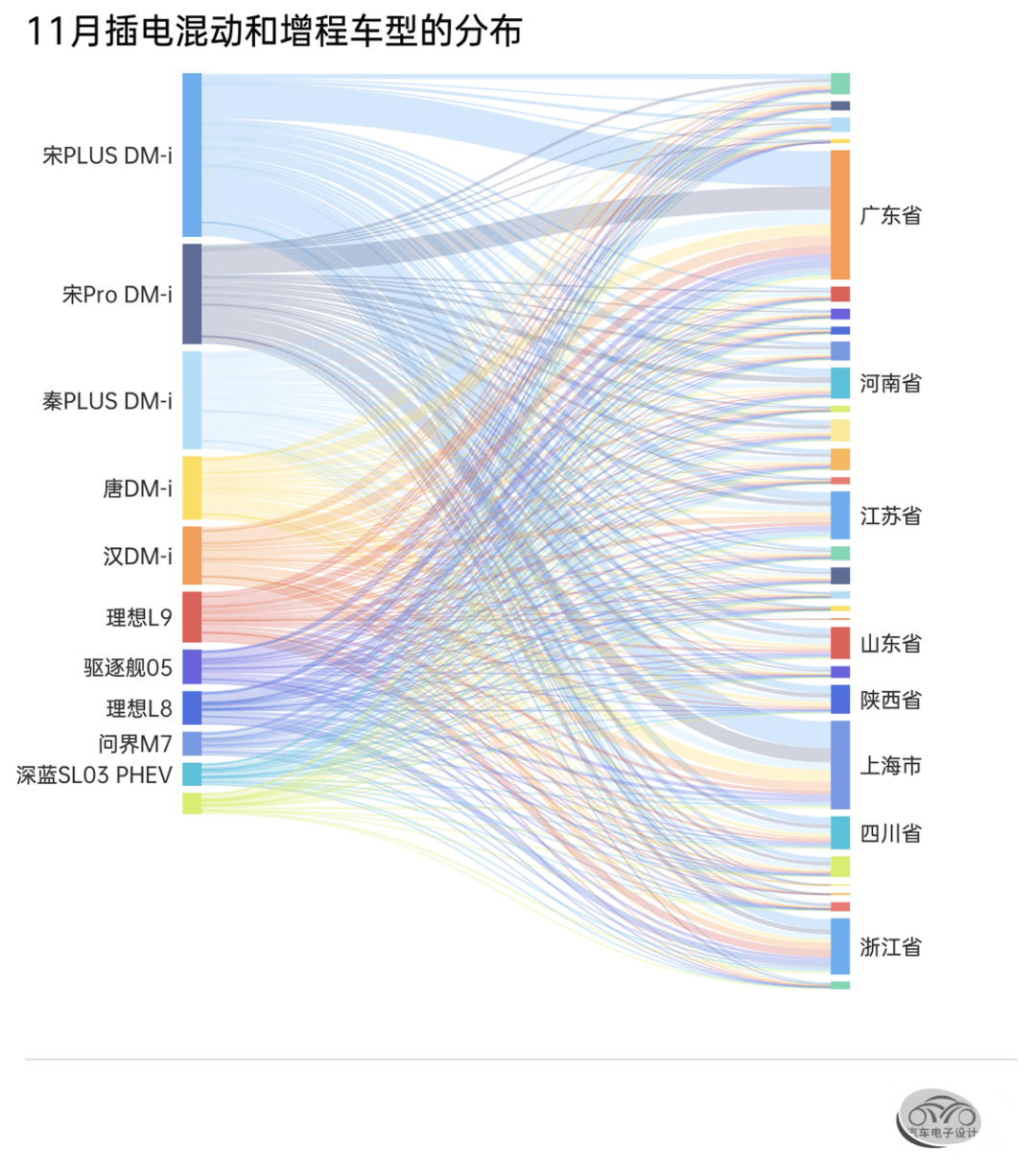

Følgende fordeling i henhold til de 10 beste modellene er mer i stand til å gjenspeile problemet.

▲Figur 7.Distribusjon av plug-in hybrid og utvidet rekkevidde

Informasjonsutvinning om geografisk breddegrad kan også gjøres rundt byer. Jeg prøver å se noen endringer basert på forskjellige visualiseringseffekter.Ved å sette sammen endringene i forskjellige måneder og forskjellige tidsperioder, kan vi se noe.

Del 2

batteri del

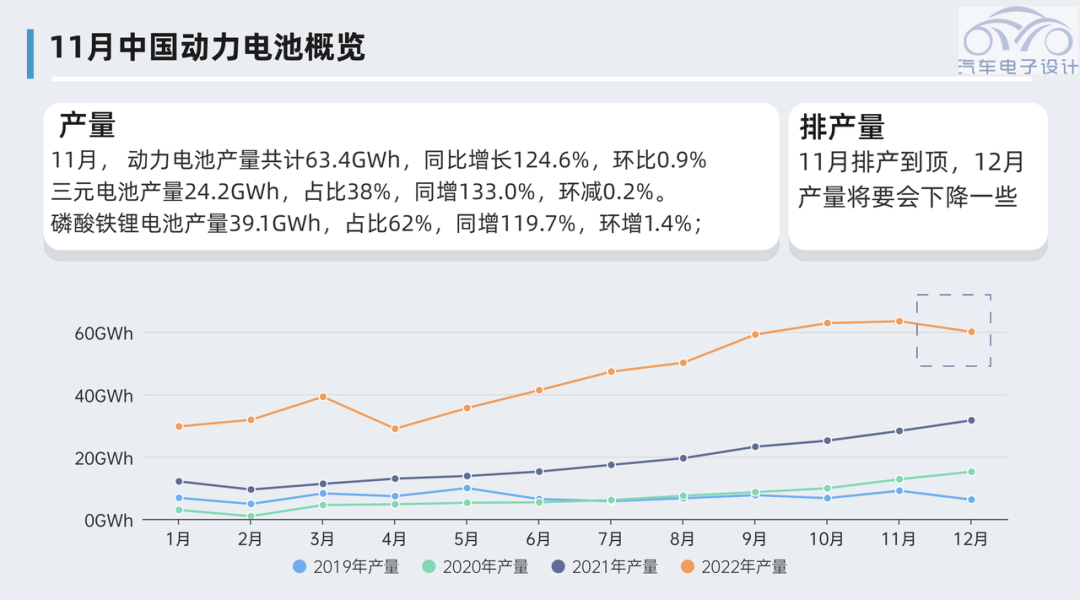

●Strøm batteriutgang

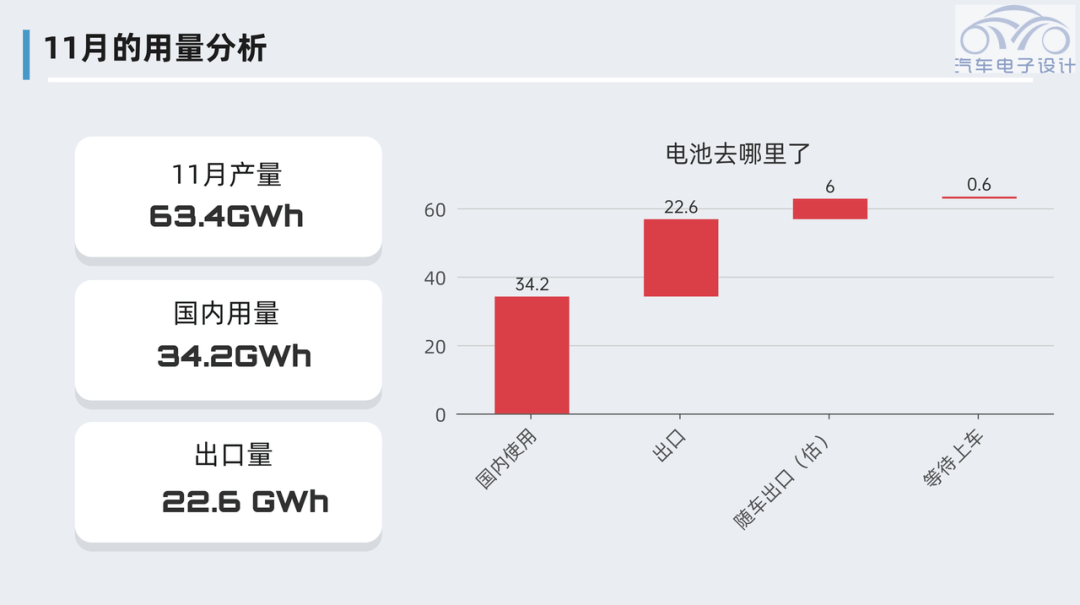

November er produksjonstoppen. Ut fra dette momentumet er det stor sannsynlighet for vekst i desember, som også er et kortsiktig høydepunkt.Siden januar er vårfest, og det er mange usikkerhetsmomenter, kan dagens produksjonsvolum bli brukt i Q1 av 2023 i fremtiden.

I november utgjorde mitt lands batterikapasitet 63,4 GWh, en år-til-år økning på 124,6 % og en kjedeøkning på 0,9 %.Blant dem var produksjonen av ternære batterier 24,2 GWh, som utgjorde 38 %, en år-til-år økning på 133,0 % og en nedgang på 0,2 %.Produksjonen av litiumjernfosfatbatterier var 39,1 GWh, som utgjør 62 %, en år-til-år økning på 119,7 %, og en kjedeøkning på 1,4 %;

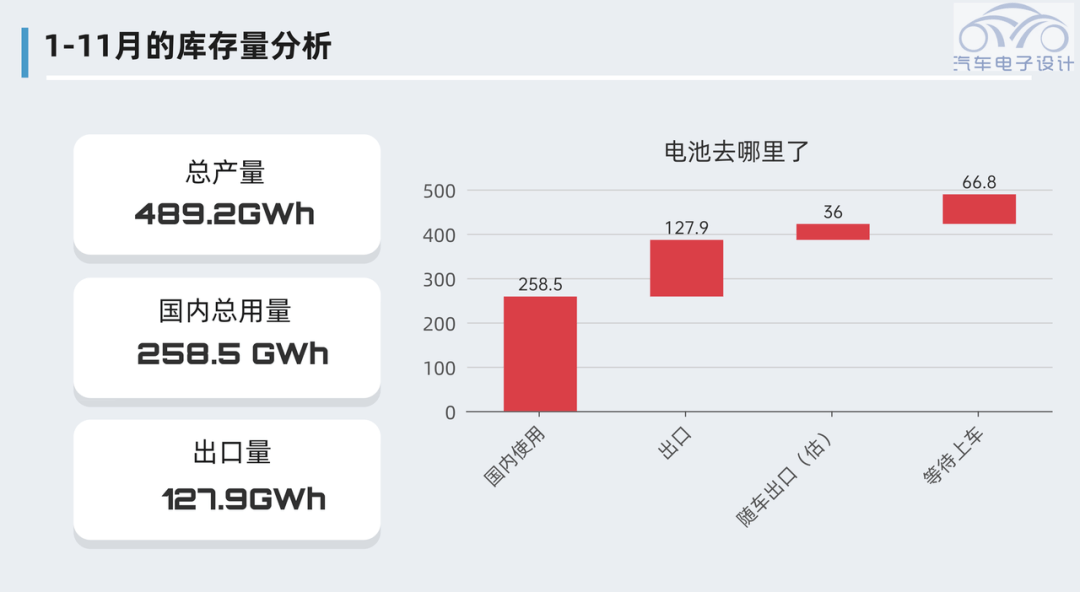

Fra januar til november var den kumulative produksjonen av strømbatterier i mitt land 489,2 GWh, en kumulativ økning på 160 %.Blant dem var den kumulative produksjonen av ternære batterier 190,0 GWh, som utgjorde 38,8 %, en kumulativ økning på 131 %.Den kumulative produksjonen av litiumjernfosfatbatterier var 298,5 GWh, som utgjør 61, %, en kumulativ økning på 183 %.

▲Figur 8.Batteriproduksjonsdata

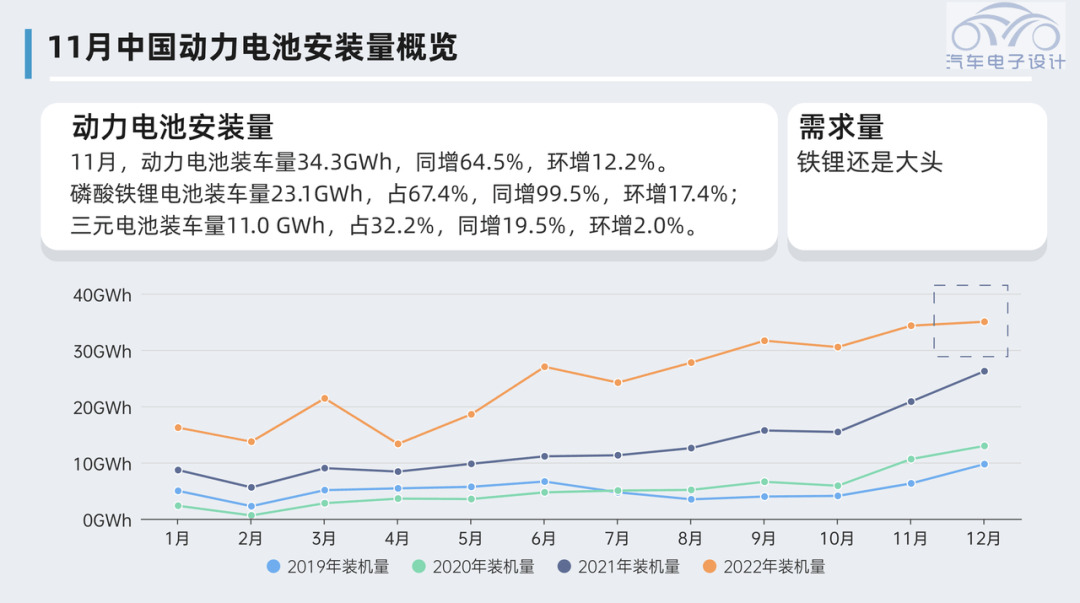

●Lading av strømbatteri

I november var den installerte kapasiteten til strømbatterier i mitt land 34,3 GWh, en år-til-år økning på 64,5 % og en kjedeøkning på 12,2 %.Blant dem var den installerte kapasiteten til litiumjernfosfatbatterier 23,1 GWh, som utgjør 67,4 % av den totale installerte kapasiteten, en økning på 99,5 % fra år til år, og en ringøkning på 17,4 %; den installerte kapasiteten til ternære batterier var 11,0 GWh, og utgjorde 32,2 % av den totale installerte kapasiteten, en økning på 19,5 % fra år til år. En økning på 2,0 %.I november var eksporten av strømbatterier i mitt land 22,6 GWh.Dette tallet er virkelig høyt, nesten sammenlignbart med innenlandsk forbruk. Eksportvolumet av litiumjernfosfatbatterier er 16,8 GWh; eksportvolumet av ternære batterier er 5,7 GWh.

På grunn av nedoverbakken neste år, kan det være noen kjøretøy i år, som først blir fakturert og deretter overført, fordi det blir en prisøkning(be deg øke prisen med 3000-8000), vil denne typen operasjon uunngåelig eksistere.Det vil være noen kjøretøybeholdninger i fremtiden. Av objektive årsaker vil det ved utgangen av 2022 være elementer av uorden i dataanalysen.

▲Figur 9. Dentrend for lasting av strømbatterier

▲Figur 10.Batteribruk

●Eksport av strømbatteri og innenlands bruk

Fra januar til november var den akkumulerte installerte kapasiteten til strømbatterier i mitt land 258,5 GWh, en akkumulert år-til-år økning på 101,5 %.Den kumulative installerte kapasiteten til litiumjernfosfatbatterier var 159,1 GWh, som utgjør 61,5 % av den totale installerte kapasiteten, med en kumulativ økning på 145,5 %; den kumulative installerte kapasiteten til ternære batterier var 99,0 GWh, og utgjorde 38,3 % av den totale installerte kapasiteten, med en kumulativ økning på 56,5 %.

Sett fra det totale batteriforbruket er det innenlandske forbruket 258,5 GWh, og det totale volumet av kjøretøymontert eksport og direkte eksport er nesten 160 GWh. Dette tallet gjenspeiler virkelig konkurranseevnen til Kinas kraftbatteriindustri.Dette beviser også objektivt at hvis Europa og USA ikke implementerer opprinnelsespolitikken, vil deres rene elektriske kjøretøyindustri bli realisert rundt eksport av batterier fra Kina(Europeiske og amerikanske biler + kinesisk kjerne).

Når man tenker objektivt på det, er denne situasjonen vanskelig å opprettholde.

▲Figur 11.Omfattende analyse av batterier

Oppsummering: Fra mitt personlige ståsted vil etterspørselen etter Q1-data i 2023 være relativt dyster på grunn av sosiale årsaker.Sammen med kunstige tilpasninger vil gapet mellom kjeden og år-til-år forholdet være relativt stort, noe som er å forvente.Det er stor sannsynlighet for at 2023 også vil være ensidig, og det vil begynne å komme seg etter Q2 med tilbakeføringen av Kinas økonomiske vitalitet - dette er rytmen i min vurdering.

Innleggstid: 14. desember 2022