Este ano, ademais de MG (SAIC)e Xpeng Motors, queVendéronse orixinalmente en Europa, tanto NIO como BYD utilizaron o mercado europeo como un gran trampolín.A gran lóxica é clara:

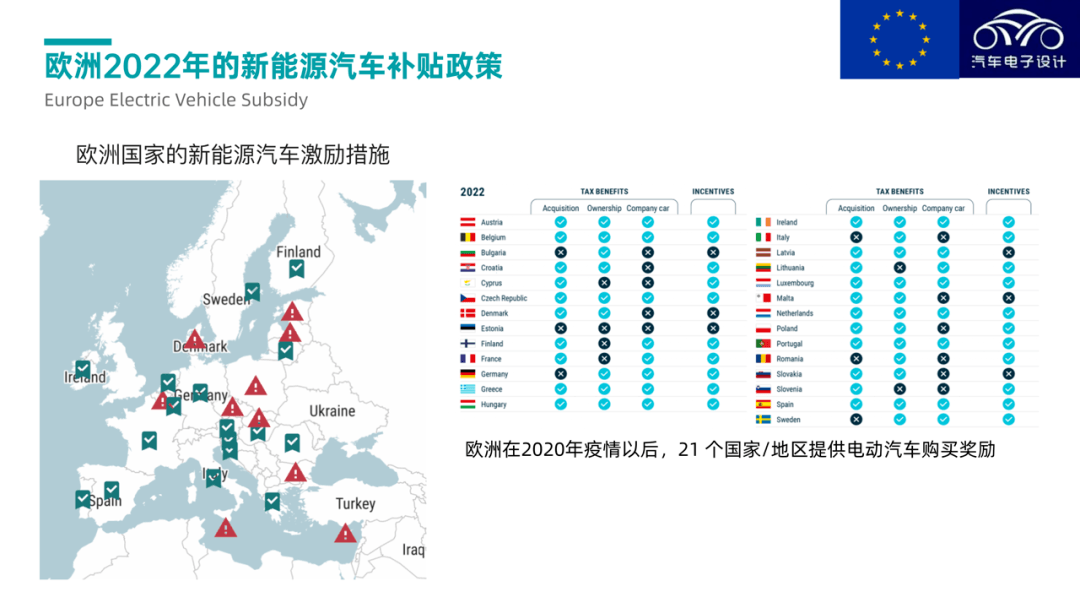

●Os principais países europeos Alemaña, Francia, Italia e moitos países de Europa occidental teñen subvencións, e os países nórdicos terán incentivos fiscais despois de que rematen as subvencións. Os mesmos modelos poden ter un prezo máis elevado en Europa que en China, e pódense fabricar en China e exportarse a Europa cun prezo superior.

●Os modelos promovidos polas empresas europeas de automóbiles en China, que van desde BBA ata Volkswagen, Toyota, Honda e coches franceses, viron o problema. A iteración é lenta, o prezo é relativamente alto e hai unha brecha entre a nosa competitividade e a involución.

▲Figura 1. Vendas de empresas de automóbiles en Europa en 2022

E recentemente, o presidente de ACEA e director xeral de BMW, Oliver Zipse, fixo algunhas observacións nalgunhas ocasións: “Para garantir o retorno ao crecemento e un mercado máis amplo das vendas de vehículos eléctricos, Europa precisa establecer con urxencia as condicións marco axeitadas, unha cadea de subministración europea máis ampla. . Resiliencia, a Lei de materias primas críticas da UE para garantir o acceso estratéxico ás materias primas necesarias para os vehículos eléctricos e o lanzamento acelerado da infraestrutura de carga. Acontecementos importantes dos últimos anos, como o Brexit, a pandemia de coronavirus, os pescozos de botella no subministro de semicondutores e a guerra ruso-ucraína, estes acontecementos tiveron un impacto nos prezos e na subministración de enerxía, así como na velocidade, profundidade e imprevisibilidade coa que está o mundo. cambiando. Isto aplícase en particular nun contexto xeopolítico, onde as industrias e as súas cadeas de valor unidas teñen un impacto directo".

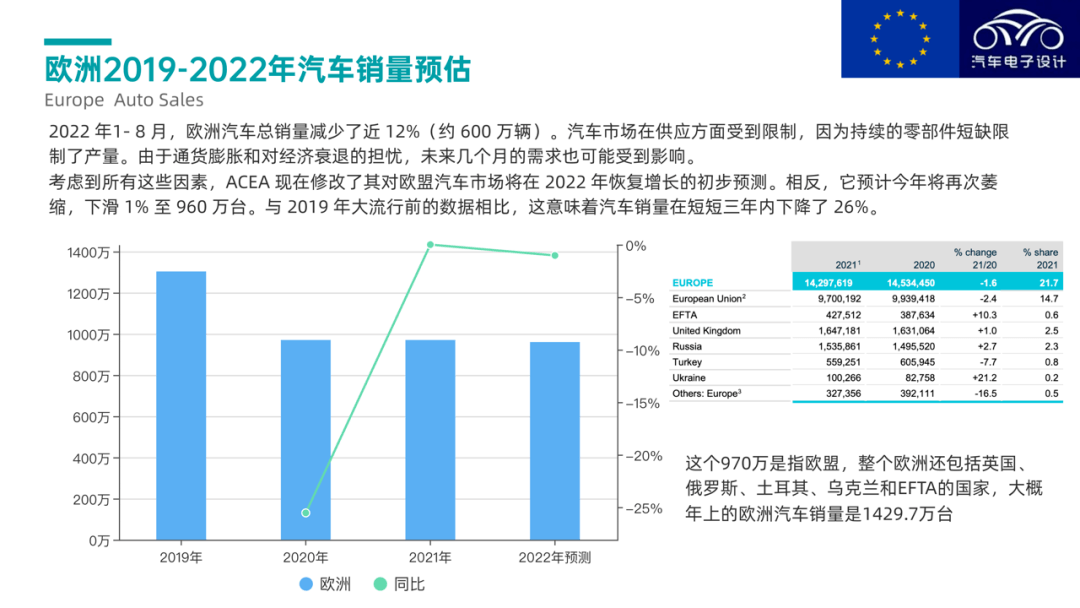

En palabras simples, varias restricións regulamentarias en Europa teñen un gran impacto no desenvolvemento das compañías de automóbiles europeas. Xunto a varias políticas, a industria automotriz europea está nun período débil.ACEA revisou a súa previsión inicial de que o mercado automóbil da UE volverá crecer en 2022, prognosticando outra contracción este ano, un 1% ata os 9,6 millóns de unidades.En comparación coas cifras de 2019, as vendas de coches caeron un 26% en só tres anos.

▲ Figura 2.Venda de coches en Europa

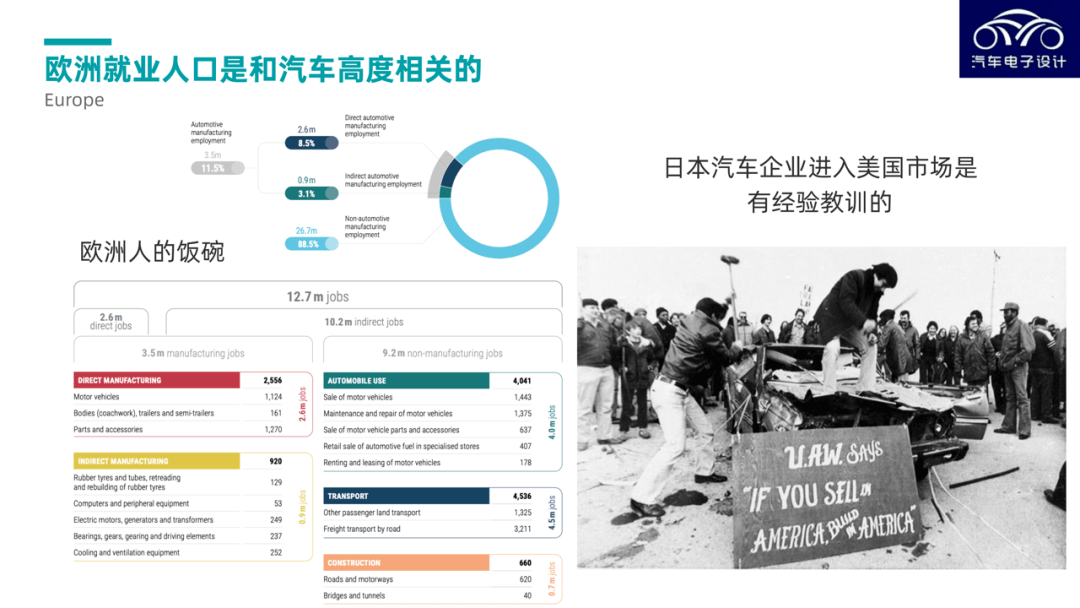

De feito, cando as compañías de automóbiles chinesas entran en Europa neste momento, non saben cantos cartos gañan en termos de beneficios económicos, pero os desafíos xeográficos serán enormes.Gañas miles de millóns, e os problemas xeopolíticos provocados poden requirir unha avaliación coidadosa. Esta é un pouco como a situación das empresas de automóbiles xaponesas que entran no mercado estadounidense.O que hai que destacar é que a correlación entre a poboación ocupada e a industria automotriz en Europa, e os posteriores problemas económicos e de ZZ son da mesma orixe.

▲ Figura 3.As cuestións de emprego están directamente relacionadas coa política en Europa

Parte 1

Involución da industria do automóbil a nivel mundial

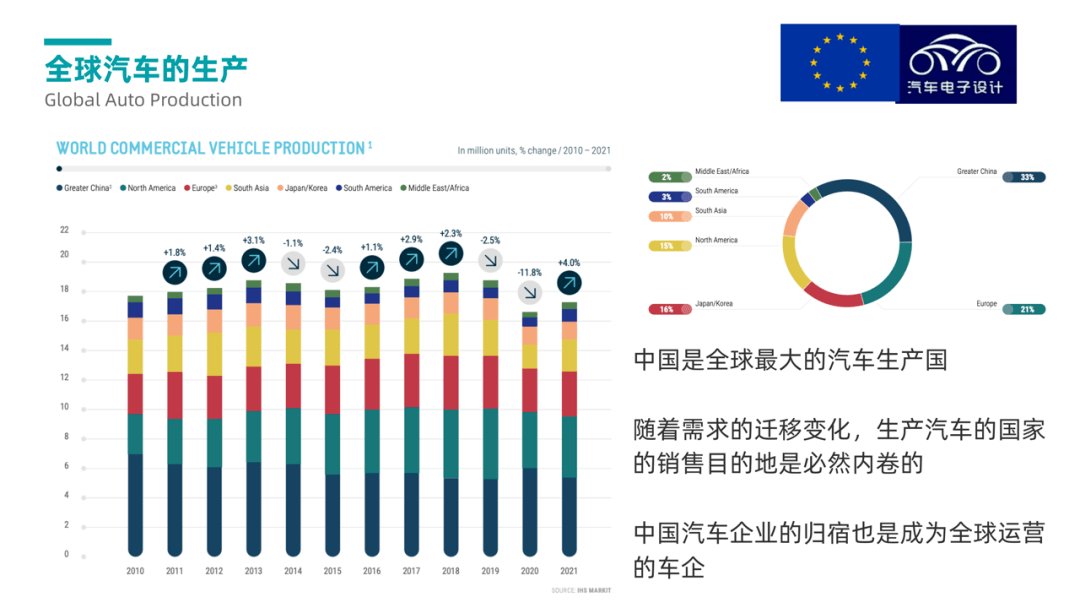

A medida que os países produtores de automóbiles compiten polo mercado ante o descenso da demanda mundial de automóbiles, aumenta a utilización da capacidade.Toda a competencia desde os produtos do automóbil ata a competencia no mercado é inevitable, e é relativamente fácil competir no mercado interno.

▲ Figura 4.A situación da produción mundial de automóbiles

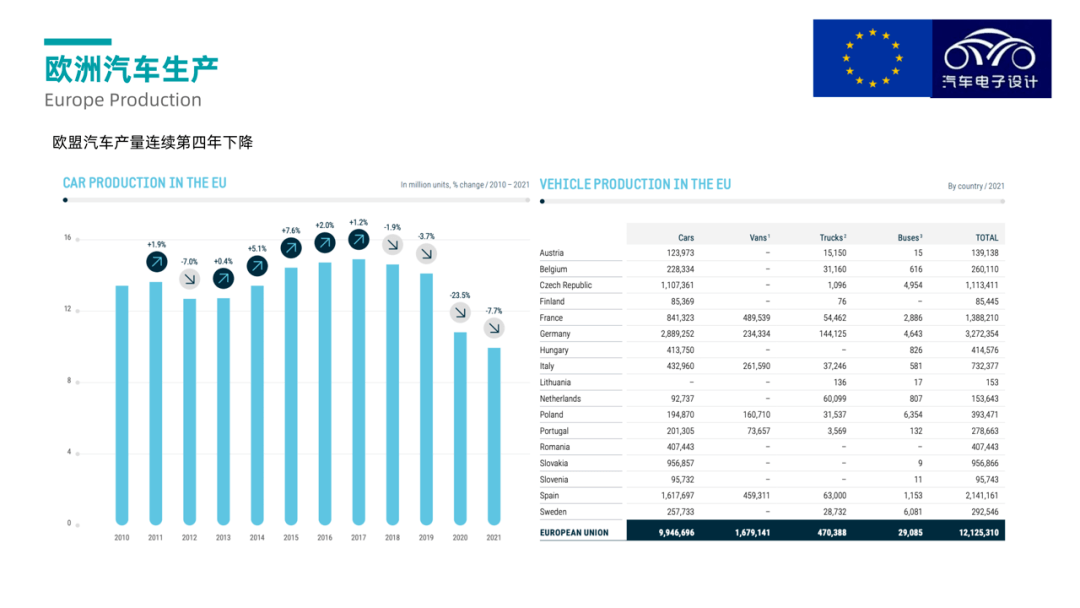

Vemos un desafío especialmente grande en Europa, onde como podes ver a continuación, a produción de automóbiles en Europa diminuíu durante 4 anos seguidos.

▲ Figura 5.Visión xeral da produción europea de automóbiles

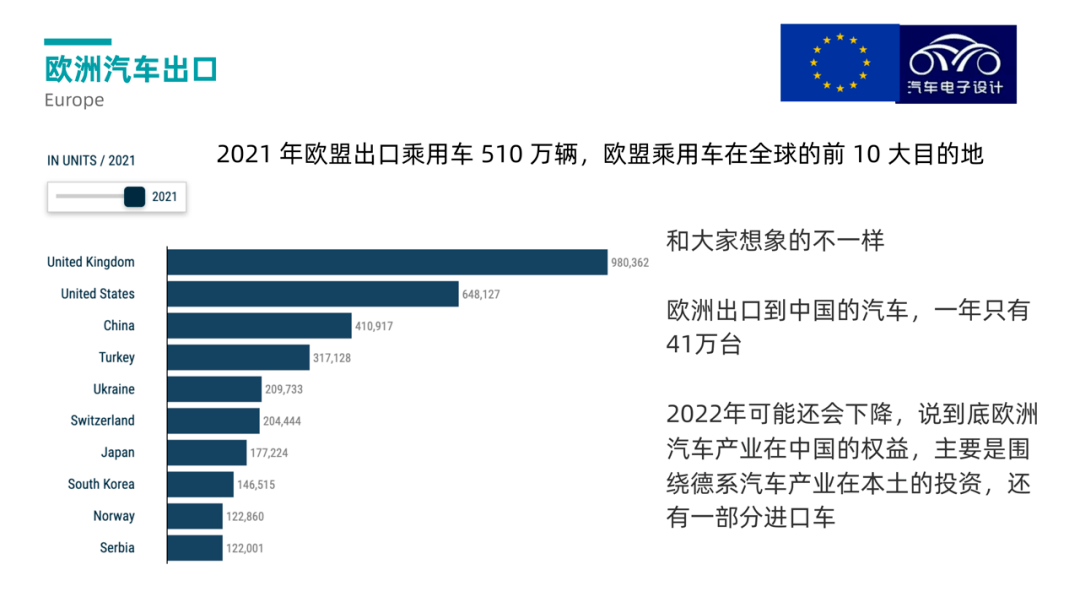

En 2021, a UE exportará 5,1 millóns de turismos e os turismos da UE están entre os 10 principais destinos mundiais.(Reino Unido, Estados Unidos, China, Turquía, Ucraína, Suíza, Xapón, Corea do Sur, Noruega e países de Oriente Medio).

En contra do que todos imaxinan, o número de coches exportados de Europa a China é de só 410.000 ao ano.Pode diminuír en 2022. En última análise, os dereitos e intereses da industria automotriz europea en China xiran principalmente arredor do investimento local da industria automotriz alemá, así como dalgúns automóbiles importados.

▲ Figura 6.Exportacións de empresas europeas de automóbiles

Segundo os datos de IHS, de xaneiro a agosto de 2022, as vendas de vehículos de pasaxeiros enerxéticos no mundo alcanzaron os 7,83 millóns de unidades, e os vehículos de pasaxeiros de nova enerxía de China representaron o 38,6% do mercado; Europa foi o segundo mercado, cunha cota de mercado do 27,2%.Entre eles, as vendas globais de vehículos de pasaxeiros eléctricos puros foron de 5,05 millóns de unidades, e os vehículos de pasaxeiros eléctricos puros de China representaron o 46,2%; Europa foi o segundo mercado mundial, cunha cota de mercado do 21,8%.

Parte 2

Compañías de automóbiles chinesas en Europa

Vemos que as empresas chinesas de vehículos de nova enerxía seguen moi activas en Europa durante este período:

●Na segunda metade do ano, BYD anunciou a súa cooperación con Hedin Mobility, un grupo de distribuidores líder na industria europea, para ofrecer produtos de vehículos enerxéticos de alta calidade para os mercados sueco e alemán.

●A principios de outubro, NIO celebrou o evento NIO Berlin 2022 en Berlín, anunciando oficialmente que adoptará un modelo de subscrición innovador para ofrecer servizos de sistema completo en Alemaña, Holanda, Dinamarca e Suecia, e abrirá o ET7, EL7 e ET5 tres modelos de plataforma NIO NT2. Reserva.

De feito, vemos que as marcas chinesas MG, Chase e Polestar de Geely se venden en Europa.Eu entendo que, se queres ocupar o mercado en Europa, como entrar é moi importante.

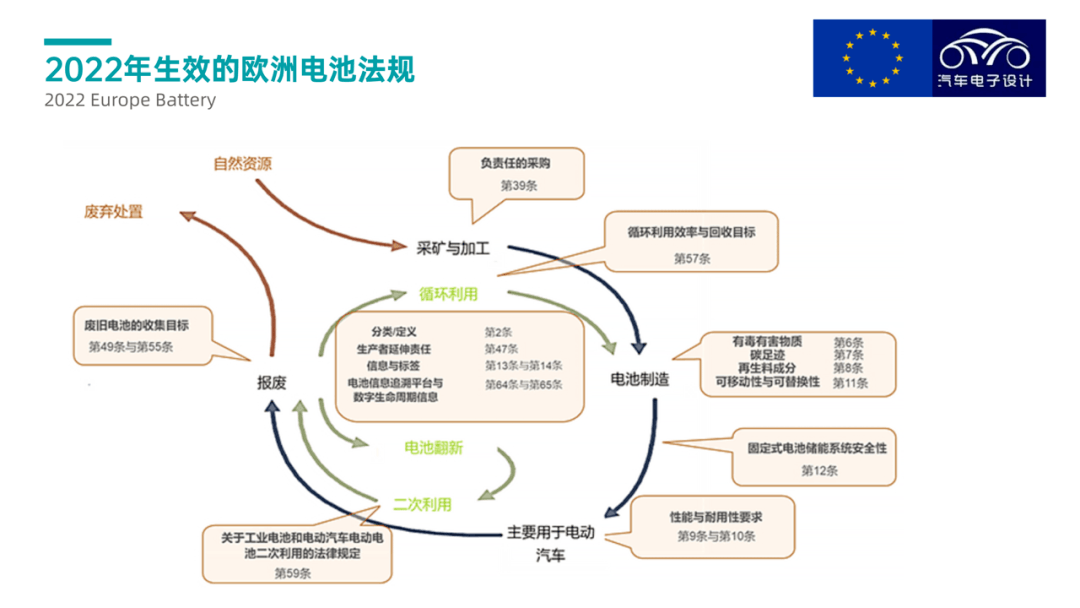

Europa tamén promulgou o Regulamento de baterías da UE, que abarca todas as etapas do ciclo de vida da batería: desde a produción e procesamento de materias primas para baterías, ata o uso de produtos para baterías, ata a reciclaxe de baterías desmanteladas e ao final da súa vida útil.En resposta aos novos requisitos expostos na nova normativa, as empresas deben tomar medidas oportunas no desenvolvemento de produtos, adquisición de materias primas e xestión da cadea de subministración, así como formular e implementar plans de resposta a medio e longo prazo.De feito, esta regulación de baterías traerá moitos retos á cadea de valor da batería, especialmente aos fabricantes de novos vehículos de enerxía e baterías para entrar no mercado da UE.

▲Figura 7. Normativa europea sobre baterías

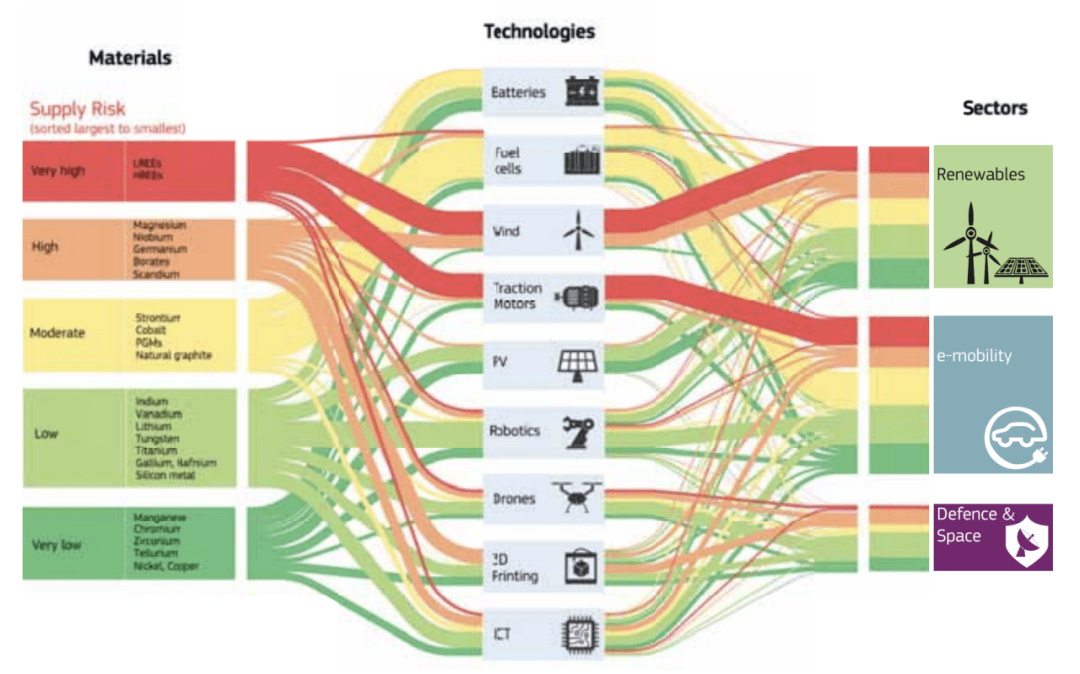

O presidente da Comisión Europea, von der Leyen, dixo en setembro que a UE necesita fortalecer os vínculos con países fiables e rexións clave de crecemento e garantir o abastecemento de litio e terras raras para impulsar a transición cara a unha economía verde.Ela impulsará a ratificación de acordos comerciais con Chile, México e Nova Zelanda, e traballará para avanzar nas negociacións con socios como Australia e India.A UE ten que evitar depender do petróleo e do gas na transición cara a unha economía verde, sinalou que actualmente procesamos o 90% das terras raras e o 60% do litio.A Comisión Europea introducirá unha nova lexislación, aLei europea de materias primas críticas, para identificar potenciais proxectos estratéxicos e construír reservas en zonas de risco de abastecemento.Se será como o IRA nos Estados Unidos no futuro, todos debemos discutir.

▲ Figura 8.O mundo tornouse diferente

Resumo: para a súa referencia, sinto que o camiño para o ascenso da industria está cheo de espiñas e non se pode apresurar por un tempo.Hai que ter unha visión máis holística do problema.

Hora de publicación: 15-Oct-2022